Stocul de spații industriale moderne din România a ajuns la 6,91 de milioane m2 în prima jumătate a anului și până la sfârșitul lui 2023 se preconizează creșterea cu încă 407.000 m2, depășindu-se astfel pragul de 7 milioane m2, se arată în cel mai recent raport CBRE România. Sectorul logisticii, dar și evoluția pozitivă din industria auto au reprezentat principalele motoare de creștere. Comerțul electronic, care a cunoscut în ultimii ani o ascensiune fulminantă, se menține la un nivel relativ similar cu aceeași perioadă din 2022, cu un plus de doar 2%. În cifre absolute însă volumele nu sunt deloc de neglijat. În ciuda condițiilor economice dificile, care au determinat prudență atât în rândul investitorilor, cât și al consumatorilor, estimările pentru finalul anului, dar și pentru perioada 2024-2025, sunt optimiste.

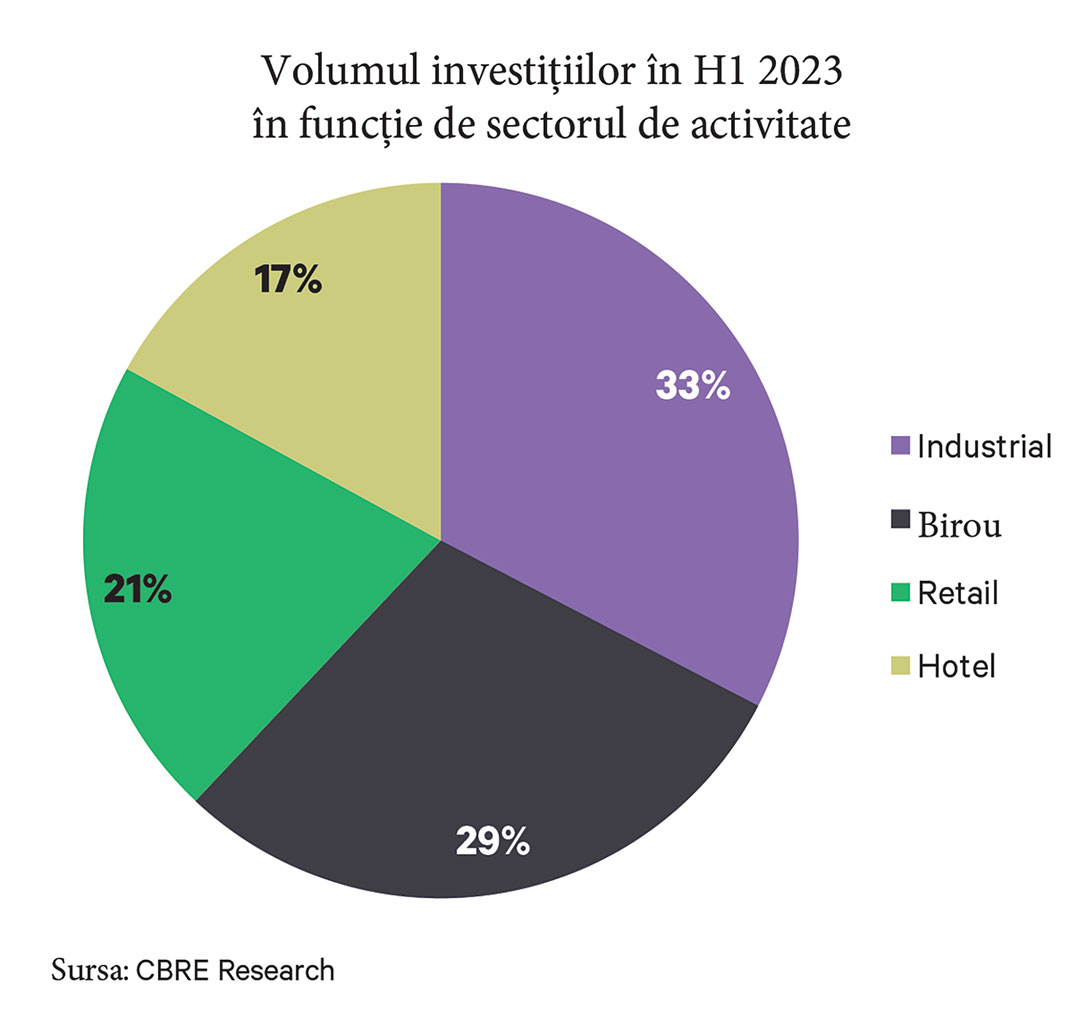

Volumul de investiții în România s-a ridicat la 183,8 milioane de euro în primul semestru al anului, cu 43% mai puțin decât în aceeași perioadă a anului trecut, potrivit celui mai recent raport al CBRE România. 74% din totalul investițiilor realizate, precum și cea mai mare tranzacție înregistrată până în prezent au fost finalizate în primul trimestru al anului. Este vorba despre vânzarea portofoliului industrial și logistic al FM Logistics către dezvoltatorul ceh CTP și, ulterior, reînchirierea acestuia. Cu o suprafață totală brută închiriabilă de circa 100.000 m2, proprietățile achiziționate de CTP sunt în județele Ilfov, Dâmbovița și Timiș.

Cu cote similare în volumul de investiții de la începutul anului și până în prezent, adică 33% și respectiv 32%, investitorii cehi și români au contribuit cu cea mai mare sumă de capital la activitatea investițională din 2023. Restul au fost cumpărători din Lituania, Cipru, SUA și Israel. De subliniat că investițiile au fost direcționate acum la nivel regional, după cinci ani consecutivi în care Capitala a fost principalul punct de interes.

În ceea ce privește achizițiile de terenuri, prima jumătate a anului a adus tranzacții la nivel național de circa 72 ha de teren urbanizat, mai mult de jumătate din proprietăți fiind situate în București și județul Ilfov. Revendicând 45% din suprafața totală tranzacționată, cumpărătorii au vizat în principal proiecte rezidențiale.

Toate acestea au avut loc în condițiile unei rate anuale de creștere modeste a PIB-ului, sub așteptări, de doar 2,2% în 2023, având în vedere inflația ridicată și nu numai. Proiecțiile pentru următorii doi ani indică o tendință ușor ascendentă, cu creșteri anuale de 3,6% în 2024 și 4,0% în 2025. În comparație cu PIB-ul zonei euro, evoluția PIB-ului țării noastre se preconizează să înregistreze creșteri mai mari de la un an la altul, de exemplu, cu 2,4 puncte procentuale în 2024 și 2,3 puncte procentuale în 2025.

Rata șomajului scade

Rata șomajului pentru 2023 este estimată la 5,5%, valoare ușor mai mică față de cea înregistrată în anul anterior. Dacă în 2020 șomajul a fost în creștere, ajungând la 6,1%, în 2021 și 2022 a scăzut la 5,6% și este prognozat să scadă lent, la 5,2% în 2024 și, mai departe, la 4,9% în 2025. În comparație cu zona euro, rata șomajului la noi este sub media regiunii, care este estimată la 6,6% în 2023 și 6,7% în 2024 și 2025.

Consumul privat din România se estimează că va crește în 2023 și 2024, deocamdată cumpărătorii fiind încă atenți cu cheltuielile, din cauza prețurilor ridicate și a inflației.

Inflația indicelui prețurilor de consum în 2023 este estimată să ajungă la 10,3%, cu 3,5 puncte procentuale mai mică față de valoarea din 2022 – cea mai mare înregistrată în ultimii ani. Scăderea a fost determinată în principal de scăderea prețurilor la combustibil și energie electrică. În plus, prognoza pentru 2024 și 2025 indică o scădere mai mare până la 5,1% și mai departe până la 2,7%.

Este îmbucurător faptul că, în iunie 2023, România a primit un răspuns pozitiv de la Comisia Europeană cu privire la a doua cerere de plată depusă în cadrul Programului Național de Redresare și Reziliență (PNRR). Plata este în valoare de 3,22 de miliarde de euro, din care 2,14 miliarde de euro reprezintă sprijin financiar nerambursabil și 1,08 miliarde de euro sunt alocați sub formă de împrumut. Țara noastră va încasa însă cu 53,36 de milioane de euro mai puțin, deoarece două etape privind investițiile în energie nu au fost îndeplinite. Celelalte 47 de repere și două ținte care au fost atinse exprimă reformele făcute de România în domeniul tranziției verzi și digitale, precum și reforme și investiții legate de îmbunătățirea coordonării guvernamentale pentru implementarea politicilor publice, îmbunătățirea managementului apei, sprijinirea turismului și promovarea culturii.

Se investește mai mult la nivel regional

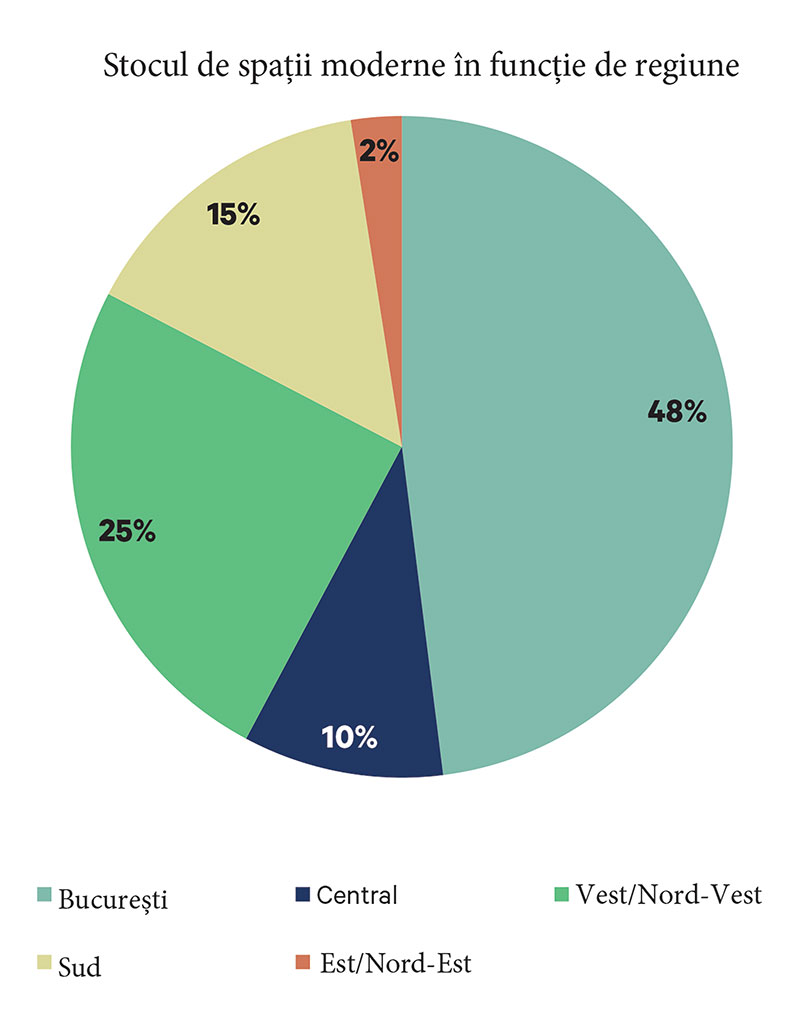

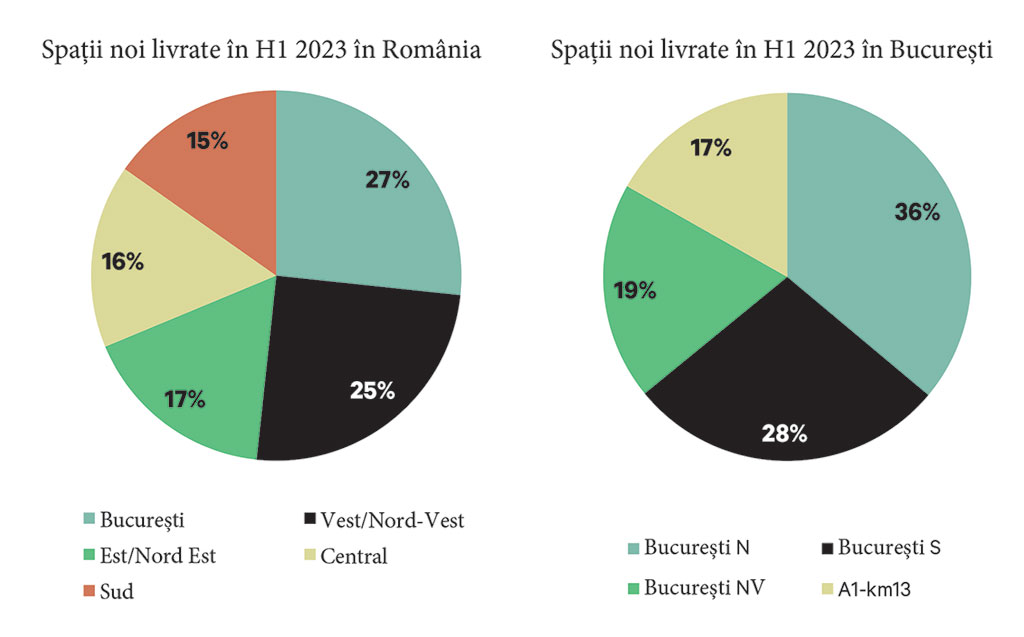

Stocul de spații industriale moderne a ajuns la jumătatea anului la 6,91 de milioane m2, după livrarea a 223.000 m2 în primele șase luni. Puțin peste un sfert din spațiile nou livrate sunt în București, Capitala fiind urmată îndeaproape de regiunea Vest/Nord Vest. Cealaltă jumătate a fost distribuită către regiunile industriale Est/Nord-Est, Centru și Sud, care au 17%, 16% și 15% din suprafața totală.

Potrivit CBRE România, noutatea este aceea că orașele regionale au revendicat în total mai mult decât Capitala, respectiv 73% față de 27%. Cu toate acestea, distribuția globală a stocului modern continuă să indice Bucureștiul ca fiind principalul hub logistic, cu o pondere de 48% din stocul modern de spații industriale al țării. Cu un sfert din stoc, Vest/Nord-Vest este principalul hub regional, urmat de regiunile Sud, Centru și Est/Nord-Est.

Evoluția din primele șase luni confirmă faptul că atât dezvoltatorii locali, cât și cei străini activi pe piața românească doresc să-și diversifice portofoliul și să se extindă în toată țara, odată cu dezvoltarea infrastructurii rutiere.

Regiunea industrială București avea la finele primului semestru 3,34 de milioane de m2 de spații moderne, după ce a adăugat circa 60.000 m2 de la începutul anului. 91% din stocul total disponibil este concentrat în zonele de vest și de nord ale orașului și, de altfel, aici au fost livrate cu preponderență și spațiile noi, în timp ce puțin peste un sfert din suprafața totală a fost inaugurată în partea de sud a Capitalei.

Până la sfârșitul anului, se așteaptă să se adauge circa 407.000 m2 la stocul industrial și logistic al României, având în vedere proiectele anunțate și pentru care lucrările de construcție au început la sfârșitul primului semestru din 2023. Cele două regiuni deja cele mai dezvoltate (București și Vest/Nord-Vest) vor beneficia de 33% și respectiv 31% din viitoarele proiecte, urmate de regiunea Est/Nord-Est, cu o pondere de 24% din suprafața subdezvoltată. Cei aproape 100.000 m2 ce urmează a fi livrați în regiunea Est/Nord-Est reprezintă un semn pozitiv trimis pentru piața industrială, întrucât această zonă a fost odinioară neglijată de investitori, mai ales din cauza infrastructurii subdezvoltate. Regiunile Sud și Centru revendică fiecare aproximativ 6% din suprafața totală.

Rata de neocupare a stocului industrial modern al României este de 5,0%, în timp ce valoarea înregistrată pentru București este de 5,8%. În comparație cu rata înregistrată la finele lui 2022, rata totală a locurilor de muncă vacante a marcat o creștere ușoară de 0,4 puncte procentuale, reușind să rămână sub 5,0%.

Chirii nete de 3,75 de euro/m2/lună

Nivelul chiriilor a cunoscut o tendință ascendentă încă de la începutul anului, ajungând la sfârșitul primului semestru la 4,25 de euro/m2/lună, în timp ce chiria efectivă netă se situează la aproximativ 3,75 de euro/m2/lună pentru o unitate standard de 5.000 m2. Creșterile prețului chiriilor pot fi ușor legate de inflație/indexare și de evoluția costurilor de construcție, precum și de cererea susținută și de disponibilitățile limitate (pentru suprafețe mari în spațiile livrate), așa cum au arătat datele cercetării CBRE pentru anul precedent. Mai mult, pe termen scurt și mediu, este de așteptat ca nivelul chiriilor pentru spațiile industriale și logistice să continue tendința ascendentă, împreună cu o ofertă limitată de pachete de stimulente, reducând decalajul dintre chiriile de referință și cele nete.

În prima parte a lui 2023, activitatea totală de leasing industrial (TLA) în România a însumat 560.400 m2, cu 16% mai mult față de suprafața totală închiriată în aceeași perioadă a anului trecut. Au fost 14 tranzacții cu suprafețe cuprinse între 50.000 și 10.000 m2, media fiind de aproximativ 6.200 m2, cu 12% mai mare comparativ cu media primelor șase luni din 2022.

Chiar dacă tranzacțiile de leasing au fost încheiate în toate regiunile industriale ale țării, primele cele mai dorite trei regiuni sunt București (cu 36% din TLA), Vest/Nord Vest (34%) și Regiunea Centru, cu 17% din suprafața totală închiriată. Cererea în București este concentrată către zonele de Vest și Nord, mai precis 97%, în timp ce zonele de Est și Sud au reprezentat împreună restul de 3%.

În ceea ce privește scopul principal de închiriere a spațiilor industriale, mai mult de jumătate sunt destinate operațiunilor logistice, în timp ce restul de 45% au fost închiriate pentru depozitare, producție și alte scopuri. În funcție de domeniul de activitate al chiriașilor, cei din logistică și industria auto au generat cea mai mare cerere.

Creșterea constantă a comerțului electronic continuă să aibă efecte pe piața industrială și logistică, făcând ca atât jucătorii din retail, cât și cei din logistică să mențină o abordare omni-canal în strategia lor de afaceri. Într-un mediu de retail atât de competitiv, controlul stocurilor și capacitatea de livrare rapidă sunt obiectivele principale pentru fiecare jucător de succes de pe piață care dorește să păstreze rafturile magazinelor pline.

Necesitatea de a extinde și de a face upgrade la spații logistice mai moderne, cu stocare mai eficientă și capacitatea de a sprijini automatizarea este de așteptat să devină un motor al cererii logistice, se arată în analiza CBRE. Și, deoarece automatizarea va necesita specificații de construcție găsite în principal la construcțiile noi, dezvoltatorii vor trebui nu numai să abordeze cerințe tehnologice de ultimă oră, ci să se gândească și la impactul ESG.

Înăsprirea presiunii pe reducerea emisiilor de carbon va afecta și piața industrială, unde eficiența energetică trebuie integrată încă din faza de planificare a unui proiect.

Cu 21% din TLA în prima jumătate a anului, spațiile închiriate în scop de producție au cunoscut creșteri continue în ponderea totală, iar activitatea de leasing în acest domeniu se așteaptă să crească în continuare, cu cote mai mari din totalul TLA.

„Rata de neocupare sub 5,0%, activitatea totală de leasing însumând peste jumătate de milion de metri pătrați și oferta generoasă de spații noi, atât livrate, cât și prognozate indică faptul că piața industrială și logistică se situează sub auspicii favorabile în acest an. Mai mult, asistăm la schimbări în profilul chiriașilor în ponderea cererii, iar companiile de producție își fac drum spre spații moderne, de calitate”, a declarat Victor Răchită, Head of Industrial and Logistics, CBRE România.

Comerțul electronic face legea pe piața de retail

Industria comerțului electronic a ajuns în 2022 la 6,3 miliarde de euro, cu 2% mai mult față de anul precedent, dar cu aproape 50% peste volumul din 2019, luând în considerare datele de piață publicate de GPeC. Creșterea marginală a anului trecut (2022 vs. 2021) indică maturitatea incipientă a acestui segment în România, declanșată de comportamentul consumatorilor, care s-au adaptat deja la a alterna achizițiile online și cele tradiționale. Utilizarea internetului a jucat, de asemenea, un rol major în acest proces, din 2021 aproape trei sferturi din populația României având acces la internet.

Cele mai puternice motive pentru care consumatorii aleg magazinele online sunt prețurile mai bune, opțiunile multiple de livrare și site-urile ușor de utilizat. Cu toate acestea, cumpărăturile tradiționale sunt preferate de cei care doresc să vadă/simtă înainte de a cumpăra, vor să evite taxele suplimentare de livrare sau pur și simplu nu știu să comande online. Cele mai cumpărate articole de români din mediul online în 2022 provin din industria modei (aproape 50% din total), electronică, îngrijire personală, accesorii pentru locuință, jucării, hobby și bricolaj. În plus, 77% din toate tranzacțiile au fost efectuate de pe smartphone-uri, aceste dispozitive jucând un rol important pe piața de comerț electronic.

Cu o creștere estimată de 11% față de anul trecut, volumul comerțului electronic pentru 2023 se așteaptă să atingă pragul de 7 miliarde de euro. Chiar și așa, anul a venit cu propriile provocări, românii fiind mai precauți din cauza inflației mari.

În ceea ce privește comportamentul consumatorilor, magazinele online au devenit încorporate în opțiunile lor de cumpărături și și-au crescut frecvența și cantitatea comenzilor online. Încrederea în această alternativă poate rezulta și din creșterea impresionantă a vânzărilor produselor de lux (+50%). Mai mult, prognoza pe termen scurt pentru piața de comerț electronic indică o creștere constantă de până la 10 miliarde de euro în 2025 și 12 miliarde de euro în 2027, ceea ce pune România pe harta principalilor jucători din regiune.