Sectorul de activitate Automotive al Continental și-a dezvăluit noul nume al companiei la Salonul Auto de la Shanghai, Aumovio care îmbină atât poziția sa puternică pe piață, cât și moștenirea și expertiza tehnologică în industria automotive. De asemenea, va oferi produse electronice și soluții avansate de mobilitate pentru vehiculele definite de software, precum și o mobilitate sigură, captivantă, conectată și autonomă pentru o gamă largă din întreaga lume.

Conform unei analize de piață realizată de Berylls, sectorul de activitate Automotive a companiei se așteaptă ca valoarea soluțiilor per vehicul în aceste segmente să crească cu o medie anuală de 4,7% până în 2029, depășind numărul de autoturisme și vehicule comerciale ușoare produse la nivel mondial (bazat pe prognoza de piață realizată de S&P Global Mobility).

La ediția din acest an a Auto Shanghai, grupul a prezentat și abordarea sa „în piață pentru piață” și mai multe tehnologii inovatoare pentru piața chineză și clienții locali. Decizia va fi luată în cadrul Adunării Generale a Acționarilor Continental care va avea loc pe 25 aprilie 2025, iar listarea Aumovio la Bursa de Valori din Frankfurt în septembrie 2025. Sectorul de activitate Automotive al grupului Continental din România este prezent în Brașov, Iași, Sibiu și Timișoara.

„Ca și companie independentă, câștigăm semnificativ mai multă capacitate creativă și viteză. Aumovio va fi caracterizată de o triadă de produse tehnologice de vârf, o strategie consecventă de generare de valoare și o rețea globală sinergetică, combinate cu prezența locală puternică pentru clienți. Scopul nostru este de a ne extinde în continuare poziția în viitoarele domenii ale mobilității și în piețele aflate în creștere. Această strategie devine evidentă în special în China. Ne bazăm aici, printre altele, pe prezența noastră puternică locală, producând și dezvoltând local pentru piața chineză.”, a precizat Philipp von Hirschheydt, Membru în Consiliul Executiv al Continental și CEO al Automotive.

În China, sectorul de activitate Automotive al Continental activează de 30 de ani, având aproximativ 10.000 de angajați, înregistrând în 2024 vânzări globale de aproximativ 14%. Piața chineză a devenit cea mai mare piață de automotive din lume și, așa cum arată previziunilor interne și estimărilor realizate de companii care cercetează piața, sunt așteptări mai rapide de creștere față de piața globală pentru următorii cinci ani. În ultimii ani, Continental și-a extins lanțul valoric local în sectorul Automotive din China pentru a sprijini producătorii auto chinezi și internaționali cu producție locală, lanțuri de aprovizionare locale și, în special, inovații și dezvoltare locală.

Pe lângă alte tehnologii, au fost prezentate și sistemele de asistență pentru șofer Luna și Astra, dezvoltate de Joint Venture Horizon Continental Technology pentru piața din China. Sistemul de asistență Luna oferă atât siguranță activă, cât și funcții de bază de conducere și parcare pentru a spori siguranța și confortul. Sistemul Astra de asistență avansată permite, printre altele, conducerea automată fără o hartă de înaltă rezoluție și parcare asistată cu funcție de memorie.

Aumovio oferă produse electronice și soluții moderne de mobilitate, pe lângă poziția sa puternică pe piață cu soluții inovative pentru senzori și afișaje de bord, respectiv poziția sa fruntașă în tehnologia sistemelor de frânare și de confort. Aumovio are o expertiză semnificativă în software, platforme de arhitectură și sisteme de asistență pentru viitoarea piață de vehicule definite de software și vehicule autonome. În prezent, sectorul de activitate Automotive al grupului are aproximativ 92.000 de angajați, generând vânzări în 2024 de aproximativ 19,4 miliarde de euro.

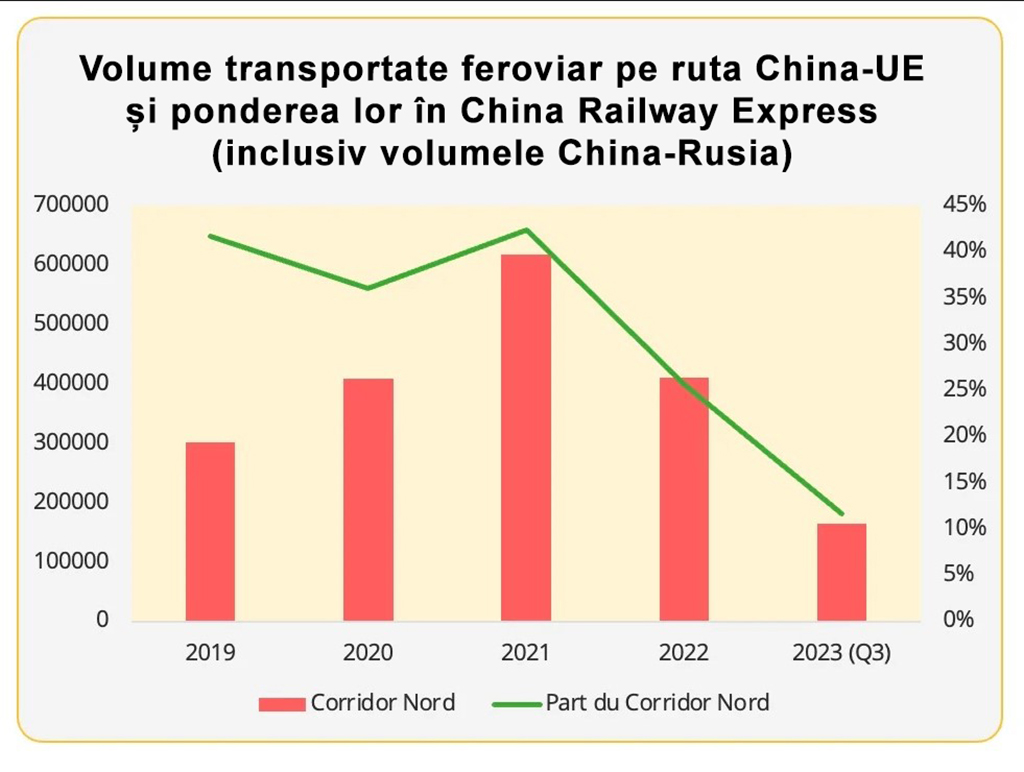

Piața de transport feroviar de marfă China-Europa trece printr-o transformare majoră, arată o analiză Upply (Tendances contrastées pour le fret ferroviaire Chine – Europe (upply.com)). Anul acesta, din cauza incertitudinilor geopolitice și a economiei globale lente, volumele de mărfuri care utilizează noul Drum al Mătăsii prin Rusia (Coridorul de Nord) au continuat să scadă, în timp ce au crescut volumele prin coridorul comercial trans-caspic (Coridorul de Mijloc), care ocolește Rusia.

Însă, spre deosebire de fluctuațiile înregistrate în 2022, volumul de transport feroviar de marfă a rămas relativ stabil în 2023. La sfârșitul trimestrului al treilea, el au fost cu 44% sub nivelul din 2022 către China și cu 51% sub nivelul din 2022 în direcția opusă. Pe lângă incertitudinile geopolitice și prăbușirea tarifelor de transport maritim, ce a cântărit mult pe această piață a fost scăderea cererii globale de electronice pentru consumul populației, mai ales în direcția est-vest – deoarece electronicele au fost mult timp cea mai importantă marfă expediată spre vest.

În același timp, dezvoltarea exponențială a comerțului China-Rusia a dus la un boom al transporturilor pe această rută. În prezent, pe coridorul nordic, schimburile comerciale China-Rusia au depășit comerțul China-UE ca volume.

În contextul încetinirii pieței de transport feroviar de marfă între China și UE, produsele de consum non-electronice par să fi rezistat mai bine. Mai ales cele care pot fi asociate cu redresarea activităților sociale de după pandemie – cosmeticele și cele din industria modei (produse textile și articole din piele).

Cosmeticele sunt cel mai semnificativ exemplu în direcția vest-est, cu o creștere de 1,7 ori a volumului (în TEU). Redresarea vieții sociale în China a contribuit la cererea de produse de machiaj și de îngrijire a pielii și, drept urmare, L’Oréal a raportat o creștere de 7,7% a vânzărilor pe piața chineză în primele trei trimestre din 2023. Pe lângă redresarea cererii, creșterea volumelor de transport feroviar de produse cosmetice poate fi atribuită parțial preluării unei părți din traficul care se desfășura aerian. Cu toate acestea, transportul aerian, principalul mod de transport al produselor cosmetice după cel maritim, rămâne peste nivelul său pre-pandemic.

La fel, produsele din plastic, o altă marfă transportată cu precădere în direcția est-vest, au avut o evoluție favorabilă și dau semne de recuperare, atingând, începând din septembrie 2023, nivelul anterior războiului Rusia-Ucraina, deși volumul este mai mic decât în 2022. Acest fapt este în concordanță cu tendința generală a cererii UE de produse de consum din China. După ce au depus eforturi semnificative pentru a reduce stocurile în exces, expeditorii încep să le completeze, în așteptarea noului sezon de sărbători.

În sfârșit, autoturismele sunt un alt produs de consum care a înregistrat o creștere în 2023, fiind reluat mai ales transportul feroviar către China de vehicule fabricate în Europa (în principal în Germania), după ce în 2022 încetase complet. Cu toate acestea, volumele rămân sub nivelurile de dinainte de război. În direcția est-vest, modificările cererii pot fi strâns corelate cu politicile economice ale guvernelor și se observă că, în ciuda politicii Chinei de a sprijini exporturile de vehicule electrice către Europa, volumele feroviare rămân marginale în comparație cu exporturile totale de vehicule electrice ale Chinei pe piața europeană.

02.10.2020

Ultimul număr: Iunie 2025

Revista Tranzit

Rămâi la curent cu ultimele ediții ale revistei Tranzit