Pentru a cuceri piața auto europeană – deoarece pe piața proprie concurența este acerbă și sectorul auto este expus unor riscuri mari de supracapacitate – China nu numai că face tot posibilul să-și crească exporturile, ci și investește în fabrici locale de componente, baterii și chiar autovehicule. Asta duce la nevoia de reorganizare a lanțurilor logistice, așa cum reiese dintr-o analiză recentă a Upply, deoarece investițiile atrag noi furnizori chinezi în Europa, pentru aprovizionare mai eficientă. Ungaria a absorbit în ultimii cinci ani cea mai mare parte a investițiilor chineze din industria auto, ceea ce a dus la modificări ale fluxurilor comerciale și ale modurilor de transport care să sprijine dezvoltarea comerțului, una dintre ambițiile sale fiind aceea de a transforma terminalul din Debrecen în cel mai mare terminal industrial intermodal din Europa de Est.

Anul trecut, exporturile auto ale Chinei au fost în plină expansiune: potrivit Asociației Producătorilor de Automobile din această țară, pentru vehiculele cu energie nouă (NEV) s-a atins un record de 1,2 milioane de unități, în creștere cu 77,6% față de 2022.

14% din importurile de mașini electrice ale UE sunt din China

Astfel, agenda ambițioasă privitoare la tranziția verde pe care și-a asumat-o UE o transformă în cea mai mare piață pentru vehiculele electrice din China, a căror pondere valorică în totalul importurilor comunitare pentru astfel de modele a crescut de la mai puțin de 1% în 2019 la 14% în ianuarie-octombrie 2023 (statistici bazate pe codul SA 870380).

Pe fondul acestei creșteri, producătorul chinez BYD tocmai a comandat prima sa navă Ro/Ro, BYD Explorer 1, alimentată cu LNG, care poate transporta 7.000 de mașini, pentru a deservi piața europeană. Destinația finală a cursei sale inaugurale a fost Bremerhaven.

Investițiile chineze greenfield din Europa cresc, mai ales în Ungaria

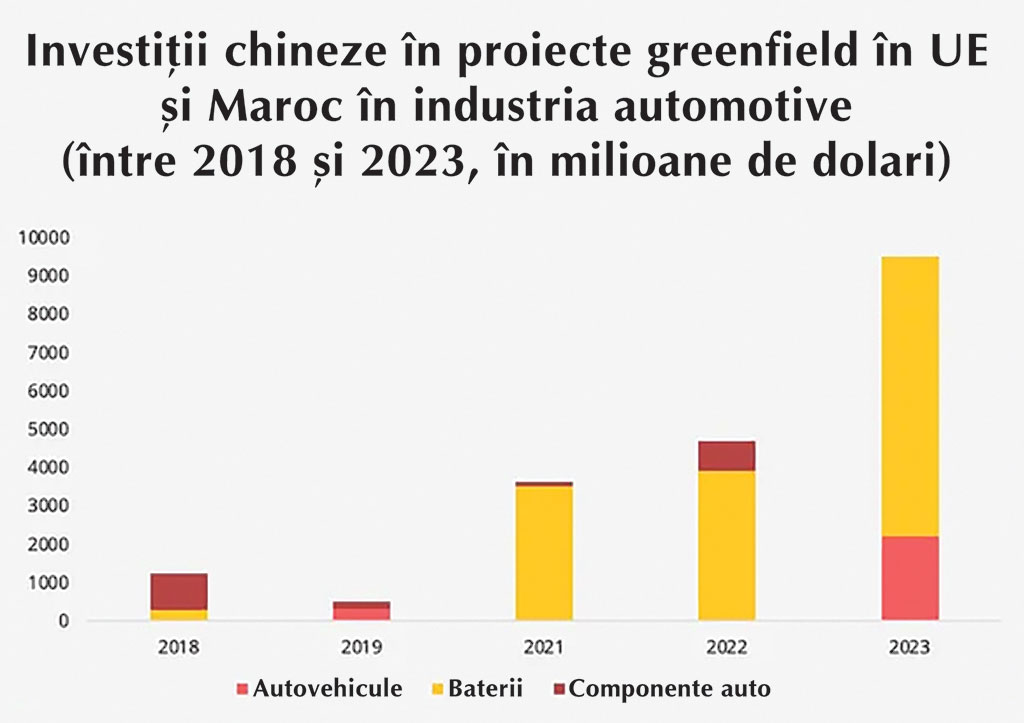

China vrea să cucerească piața auto europeană și pentru asta nu doar că face tot posibilul să-și crească exporturile, dar și investește semnificativ la nivel local, în fabrici de componente și baterii și chiar de vehicule. Ceea ce are impact și asupra pieței de logistică. Analiza Upply ia în calcul, pentru perioada 2018-2023, nu doar proiectele din UE ale companiilor chineze, ci și pe cele din Maroc, o locație deja tradițională pentru nearshoring în sectorul auto.

În acest interval, investițiile chineze în industria auto și în sectoarele conexe au fost caracterizate mai ales de trecerea – și numerică, și ca valoare – de la fuziuni și achiziții la greenfield, ceea ce corespunde strategiei ce vizează extinderea peste ocean, determinate inclusiv de apariția, în 2019, a Cadrului European de Examinare a Investițiilor Străine Directe.

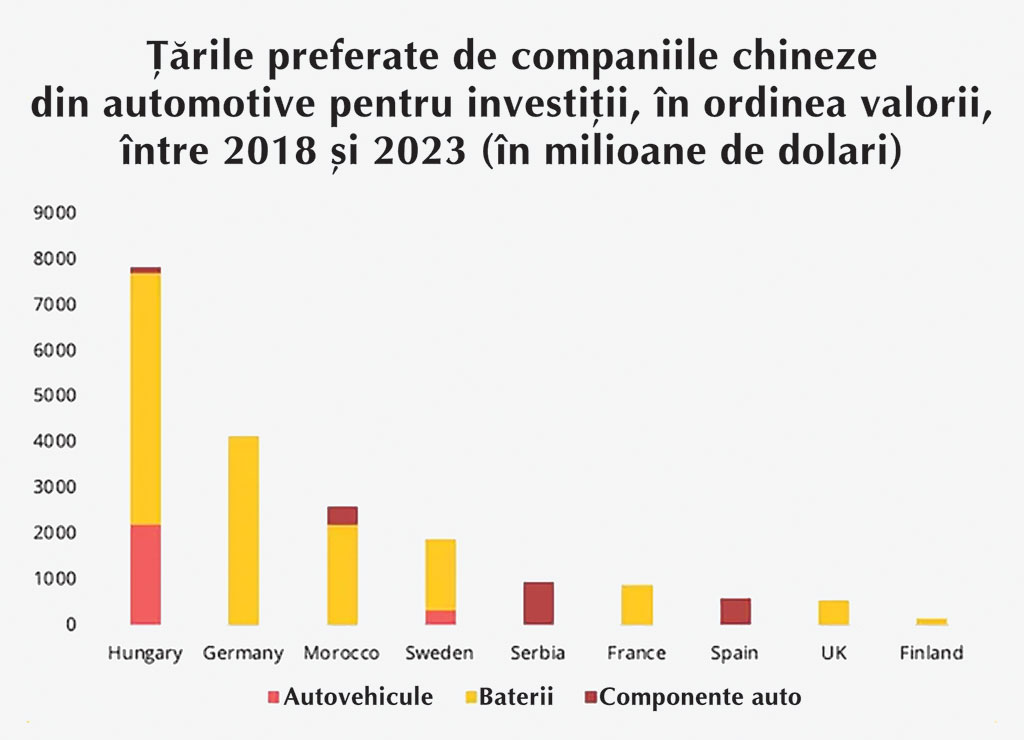

O altă caracteristică a strategiei chineze este aceea de a concentra investițiile greenfield din industria autovehiculelor asupra bateriilor pentru vehiculele electrice, pentru a deservi producători auto europeni. Aceste proiecte se desfășoară mai ales în Ungaria, Maroc, Suedia și Germania (țări care conduc și ca număr de investiții, și ca valoare). De exemplu, producătorul suedez de baterii Northvolt a atras mai multe companii chineze care au înființat fabrici în această țară, și la fel și centrul BMW din Debrecen a atras furnizori chinezi care să producă în Ungaria. Iar aici analiștii Upply subliniază faptul că prietenia politică dintre China și Ungaria este unul dintre motivele pentru care Ungaria este atât de atractivă pentru investitorii chinezi.

În plus, investițiile chineze s-au extins de la piese auto (inclusiv baterii și anvelope) la producția de vehicule. BYD a anunțat prima sa fabrică din Europa, situată tot în Ungaria, de unde are ambiția de a vinde 800.000 de unități pe continentul nostru până în 2030, GAC și-a stabilit un centru de cercetare și dezvoltare în Milano, deschizând calea pentru extinderea viitoare, iar Great Wall Motor intenționează să înființeze fabrici în Europa, la fel și SAIC, proprietarul MG, ca răspuns la succesul MG pe piața de aici. Toate aceste investiții vor atrage noi furnizori chinezi în Europa, pentru a scurta lanțul de aprovizionare.

Ponderea autovehiculelor electrice chinezești în UE a scăzut ușor în 2023

Principalii producători chinezi de autovehicule care exportă mașini către UE și cei care vor să deschidă fabrici aici nu sunt întotdeauna aceleași firme. Exporturile de vehicule electrice către Europa sunt alimentate în principal de activitățile de producție offshoring, cum ar fi Tesla sau Dacia, dar și de mărcile europene consacrate achiziționate de producătorii auto chinezi (MG, de exemplu, cumpărat de SAIC).

Exporturile chineze de vehicule electrice pot fi considerate cumva un model în producția de automobile offshoring, în timp ce localizarea fabricilor în Europa este strategia de nearshoring a unor mărci chinezești încă necunoscute consumatorilor europeni și în cazul cărora, în ciuda progreselor notabile făcute, vânzările sunt încă sub cele ale mărcilor europene achiziționate de companiile chineze. Potrivit Autorității Federale de Transport din Germania, în 2023 BYD a vândut în această țară 4.139 de unități, față de 21.323 de unități, câte a vândut MG Roewe.

În plus, în pofida creșterii continue de două cifre a exporturilor chineze de vehicule electrice către piața europeană, ponderea lor totală în cererea UE (inclusiv importurile intra-UE) a scăzut ușor în 2023: în primele 10 luni a fost de 17,6%, față de 18,9% în aceeași perioadă din 2022, în termeni de volum, potrivit Eurostat, tendință care se observă și în termeni valorici.

Acest lucru a fost însoțit de creșterea producției locale europene, în special în Germania. Stabilirea unei prezențe locale poate spori gradul de conștientizare a mărcii și pătrunderea pe piață, dar mai ales devine o necesitate odată cu înăsprirea previzibilă a reglementărilor care vizează vehiculele electrice fabricate în China – în octombrie anul trecut, CE a lansat oficial o anchetă antisubvenție privind importurile de vehicule electrice cu baterii din China.

În afară de atractivitatea pieței europene, concurența acerbă de pe piața lor internă este un alt motiv important pentru care firmele chineze fac eforturi să se extindă în străinătate. Sectorul auto chinez este expus unor riscuri tot mai mari de supracapacitate, având în vedere încrederea scăzută a consumatorilor interni, și de aceea s-ar putea proceda la fel ca în cazul panourilor solare din China, pentru care cererea externă a contrabalansat problemele de pe piața internă.

Importurile maghiare de piese din China cresc, iar cele din UE scad

În ultimii cinci ani, Ungaria a absorbit cea mai mare parte a investițiilor chineze în industria auto, ceea ce a dus în primul rând la modificări ale fluxurilor comerciale și ale modurilor de transport care să sprijine dezvoltarea comerțului.

Legătura comercială strânsă poate fi observată în importurile maghiare de piese auto chinezești, care și-au dublat volumul în primele trei trimestre din 2023 (mai exact, au crescut cu 116%) față de aceeași perioadă din 2019. Un fenomen similar poate fi observat și în cazul Marocului, unde, comparativ cu 2019, importurile în termeni valorici de piese auto chinezești s-au triplat în 2022, făcând din China al cincilea cel mai mare furnizor din această țară, în condițiile în care în 2019 era al nouălea.

În același timp, comparativ cu perioada pre-pandemică, aprovizionarea Ungariei cu piese auto din alte țări UE, mai ales din cele vestice, a scăzut cu 8%. Iar aprovizionarea din țările vecine din Europa Centrală și de Est este în creștere. În special când se compară 2019 și 2023, Republica Cehă și Slovacia au înlocuit Italia și Austria ca al treilea, respectiv al patrulea cel mai mare furnizor de piese auto către Ungaria.

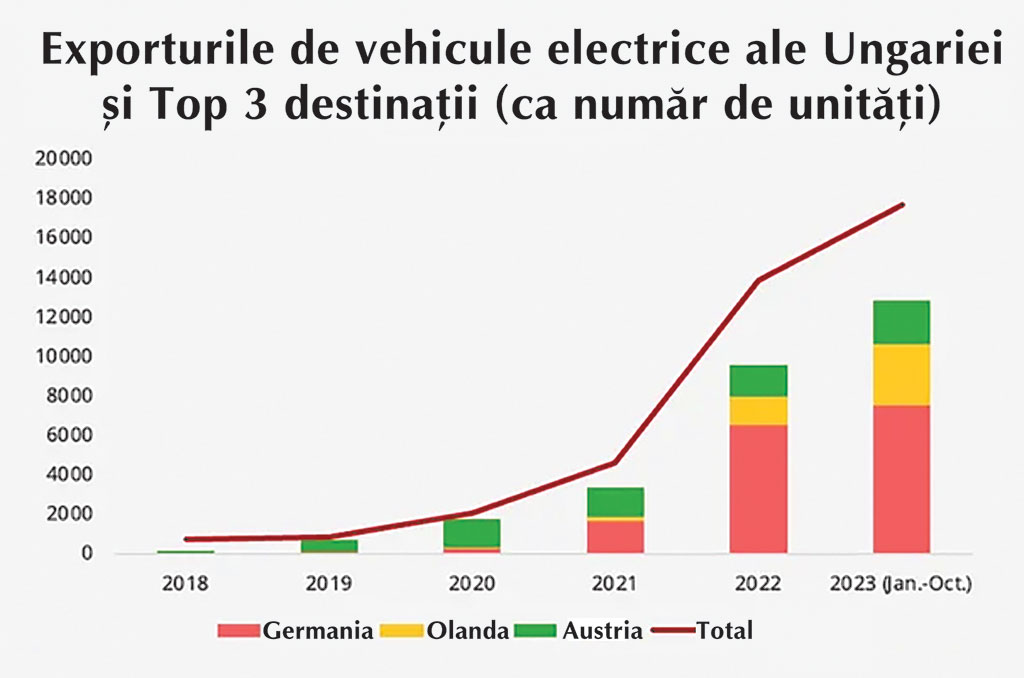

Ungaria se dezvoltă ca un furnizor major nu numai de baterii, ci și de vehicule electrice. În primele 10 luni din 2023, exporturile maghiare de baterii electrice către Germania au fost cu 38% mai mari decât exporturile totale din 2022. Desigur, subliniază analiștii Upply, influența chineză în exporturile de vehicule electrice din Ungaria va avea nevoie de timp pentru a se manifesta. Un exemplu în acest sens este fabrica de autobuze electrice a BYD, deschisă în 2017, care a făcut ca după șase ani Ungaria să se situeze pe locul al cincilea printre furnizorii de autobuze electrice din UE, conform Eurostat. În ciuda numărului mare de exporturi maghiare de vehicule electrice, acestea rămân marginale în comparație cu principalele țări producătoare de automobile din Europa. Dar se observă un salt în 2022, cu exporturi în creștere pe piața germană, iar datorită noilor fabrici BMW și BYD se estimează o creștere și mai dinamică în 2-3 ani.

În plus, în conformitate cu Pactul Verde al UE, care vizează transferul a 75% din transportul rutier de mărfuri către calea ferată și căile navigabile interioare, poziția geografică a Ungariei evidențiază și potențialul utilizării acestor moduri de transport pentru a sprijini activitățile comerciale în creștere din industria sa auto. Deja au fost realizate investiții majore pentru a facilita lanțul de aprovizionare intra-european pentru autovehicule pe calea ferată, iar guvernul ungar a anunțat un mega-proiect de infrastructură feroviară de transport de marfă, cu obiectivul de a transporta feroviar 70% din vehiculele BMW fabricate acolo – în condițiile în care uzina va avea o capacitate anuală de 150.000 de unități. Ambiția este, de asemenea, de a face din terminalul din Debrecen cel mai mare terminal industrial intermodal din Europa de Est.